Dự kiến hoạt động xuất khẩu của Thép Nam Kim (mã cổ phiếu NKG) sang thị trường EU trong quý 4/2023 khó đột phá khi các nhà máy thép tại đây hoạt động lại. Đáng chú ý, doanh nghiệp này chuẩn bị mở rộng kinh doanh sang mảng thép mạ.

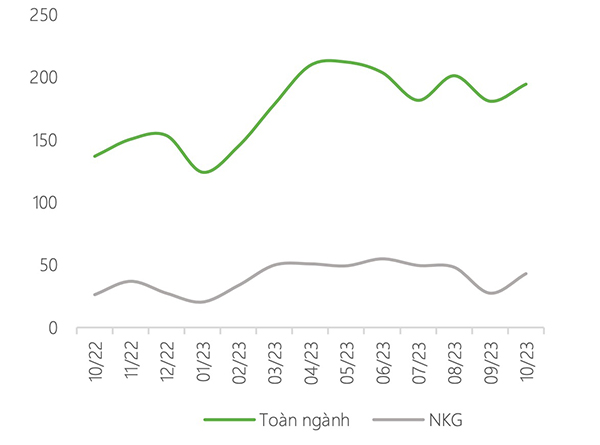

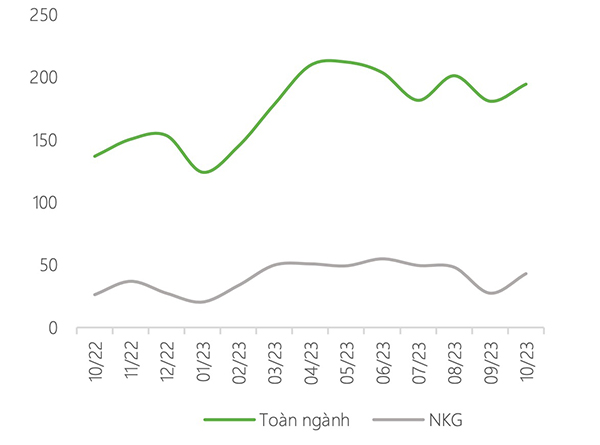

Quy mô xuất khẩu tôn mạ toàn ngành Thép Việt Nam (nghìn tấn) và sản lượng xuất khẩu của Thép Nam Kim (nghìn tấn). (Nguồn: Thép Nam Kim, Hiệp hội Thép Việt Nam, DSC)

Hiện hơn 60% sản lượng tiêu thụ của Công ty Cổ phần Thép Nam Kim (mã cổ phiếu NKG - sàn HoSE) là đến từ các thị trường xuất khẩu, chủ yếu là Bắc Mỹ và Liên minh châu Âu (EU). Trong tháng 9/2023, xuất khẩu tôn mạ của doanh nghiệp này đạt 26.616 tấn, tăng 19,7% so với tháng 9/2022 nhưng giảm 43% so với tháng 8/2023.

Bắc Mỹ được nhận định sẽ tiếp tục là thị trường xuất khẩu chủ chốt của Thép Nam Kim trong quý 4/2023 khi mức chênh lệch giá thép cuộn cán nóng (HRC) bình quân tại Bắc Mỹ và Việt Nam đã tăng hơn 2 lần trong quý 3/2023, lên 400 USD/tấn, do Bắc Mỹ thiếu hụt nguồn cung nội địa.

Tuy nhiên, tại thị trường EU, các lò cao lớn dự kiến hoạt động trở lại trong những tháng cuối năm, và hầu hết các sản phẩm thép nhập khẩu đã vượt quá hạn ngạch được EU phân bổ trong quý 2/2023. Do đó, kim ngạch xuất khẩu của Thép Nam Kim sang EU dự kiến sẽ không có sự gia tăng đột biến trong quý 4/2023. Các hãng nghiên cứu thị trường trên Thế giới cũng nhận định tình trạng thiếu hụt nguồn cung thép tại EU chỉ mang tính chất tạm thời và sẽ sớm kết thúc vào cuối năm nay.

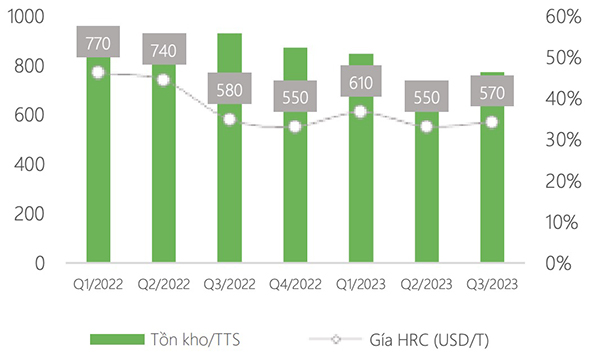

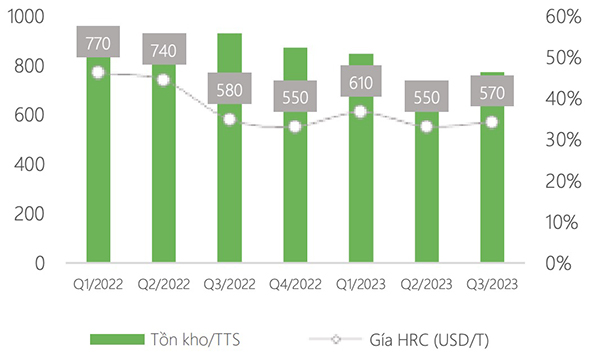

Diễn biến giá HRC (USD/tấn) trên thị trường Thế giới và tỷ lệ hàng tồn kho trên tổng tài sản của Thép Nam Kim qua các quý. (Nguồn: Thép Nam Kim, DSC)

Bên cạnh đó, trong giai đoạn gần đây, giá HRC tại thị trường Trung Quốc và Mỹ, đang quay trở lại xu hướng tăng (trong quý 3/2023 tăng 30% so với quý 2/2023). Giá HRC có khả năng đã tạo đáy dài hạn từ tháng 10/2023 trong bối cảnh Chính phủ Trung Quốc liên tục đưa ra các chính sách, biện pháp hỗ trợ thị trường bất động sản nước này; lượng hàng tồn kho HRC tại Trung Quốc đã tiệm cận mức đáy; và Cục Dự trữ Liên bang Mỹ có quan điểm “mềm mỏng” hơn đối với chính sách tiền tệ thời gian tới.

Trong khi đó, tính đến cuối quý 3/2023, Thép Nam Kim đã hạ 34,3% giá trị hàng tồn kho nguyên vật liệu so với đầu năm; đồng thời giảm gần một nửa khoản trích lập dự phòng. Đây là những tín hiệu cho thấy giá hàng tồn kho của Thép Nam Kim đang tiến gần với giá HRC Thế giới và lượng hàng tồn kho nguyên vật liệu giá rẻ của doanh nghiệp này không còn quá nhiều. Ngoài ra, việc chuyển toàn bộ phần tăng chi phí đầu vào vào giá bán cho người mua thường có độ trễ, nhất là khi thị trường tiêu thụ nội địa còn yếu.

Những yếu tố này có thể gây áp lực lên biên lợi nhuận của Thép Nam Kim mặc dù nhu cầu trên thị trường nội địa đang có tín hiệu phục hồi.

Khối lượng giao dịch và xu hướng giá cổ phiếu NKG của Thép Nam Kim từ đầu năm 2023 đến nay. (Nguồn: TradingView)

Thép Nam Kim đã lên kế hoạch mở rộng sang phân khúc thép mạ cao cấp hơn thông qua dự án mới nhà máy Nam Kim - Phú Mỹ. Dự kiến nhà máy này sẽ được triển khai xây dựng trong năm 2024, kéo dài trong 3 giai đoạn đến cuối năm 2026. Sản phẩm mới sẽ là thép mạ sử dụng trong các thiết bị điện gia dụng, đòi hỏi kỹ thuật sản xuất cao hơn so với sản phẩm tôn mạ hiện nay (chủ yếu dùng trong xây dựng).

Dự án được kỳ vọng sẽ giúp Thép Nam Kim nâng cao năng lực cạnh tranh và kết quả kinh doanh trong tương lai gần. Thép Nam Kim hiện vận hành 04 nhà máy với tổng công suất là 1,2 triệu tấn tôn mạ/năm; chiếm thị phần lớn thứ hai cả nước (chiếm 17,4%) với hệ thống đại lý phân phối tập trung chủ yếu ở vùng Đông Nam Bộ (TP.Hồ Chí Minh, tỉnh Đồng Nai, và các tỉnh lân cận).

VLXD.org (TH/ TC Công thương)

Ý kiến của bạn

Sitemap

Sitemap Thành viên

Thành viên