Chứng khoán ngành

Thương vụ lớn trong chuyển nhượng cổ phiếu

22/04/2011 - 03:05 CH

Ý kiến của bạn

Tin liên quan

- NBC: Doanh thu quý 1/2011 đạt 498,6 tỷ đồng (19/04/2011)

- Chênh lệch lợi nhuận sau kiểm toán: Thiếu chế tài xử lý (18/04/2011)

- BCI hủy phát hành 3 triệu cổ phiếu cho cán bộ công nhân viên (16/04/2011)

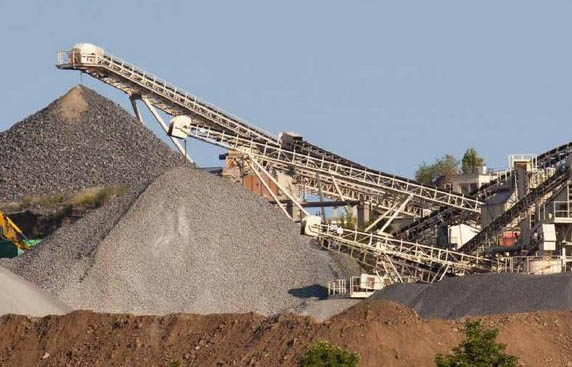

- Nâng cao tính minh bạch trong ngành công nghiệp khai khoáng (15/04/2011)

- Nhà đầu tư đang trong xu thế chờ đợi (15/04/2011)

- Hai cổ phiếu xi măng về "chung một mái nhà" (13/04/2011)

- SMC lãi trước thuế ước đạt 36,78 tỷ đồng (09/04/2011)

- POM đăng ký mua 1 triệu cổ phiếu quỹ (07/04/2011)

- Doanh nghiệp thép tự tin với kết quả quý I (04/04/2011)

- Cổ phiếu thép hấp dẫn ngắn hạn (30/03/2011)

Sitemap

Sitemap Thành viên

Thành viên